今年以来外贸回暖,但同时有大批企业因骗取出口退税被列入重大税务违法失信名单,不仅被追缴税款、行政处罚,甚至移送司法机关。某地税务发布通知,杏彩体育注册要求外贸企业自查自纠,否则发现的骗税线索将移送司法机关处理,引发地方外贸企业风声鹤唳。有鉴于此,本文将从内外两部分分析骗取出口退税风险的成因并为外贸企业自我检查、自我纠错提供建议,以期化解骗取出口退税行政与刑事风险,助力外贸企业长久发展。

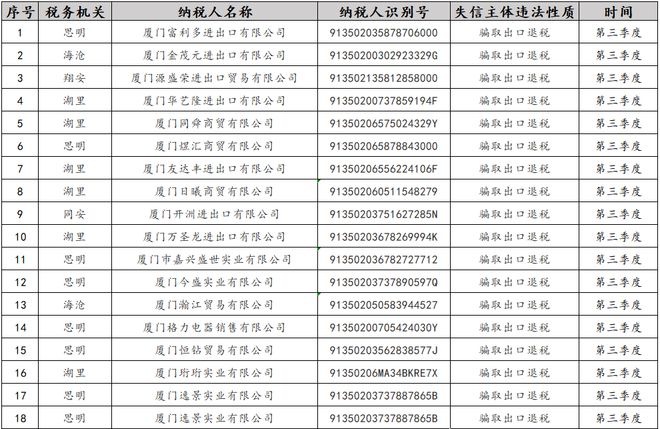

2023年第三季度,厦门市税务局公布了18件骗取出口退税重大税收违法失信案件信息。多数企业被税务机关追缴骗取出口退税款并处罚款,有的企业还被停止出口退税权,部分企业被移送司法机关。

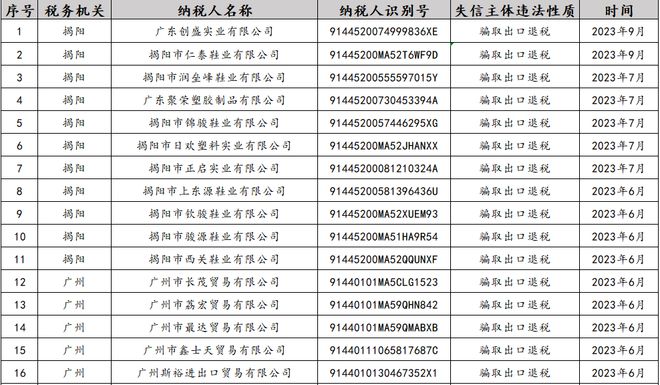

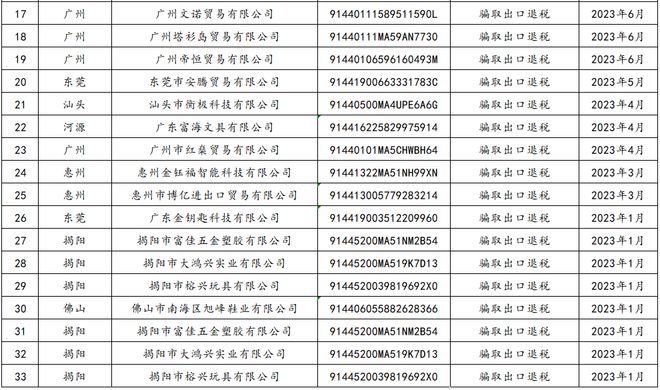

今年以来,广东省税务局公布了33件骗取出口退税重大税收违法失信案件信息。部分企业主要存在以假报出口或欺骗手段,骗取国家出口退税款的问题,少数企业还存在提供虚假备案单证及取得虚开等问题,被税务机关追缴税款并予以罚款,部分企业亦被依法移送司法机关。

从深圳市税务局公布的重大税收违法失信案件信息来看,自年初以来,共计94家企业因骗取出口退税被列为重大税收违法失信主体,是广东省税务局的近3倍。其中,93家企业被追缴税款,处以罚款并停止出口退税权,部分企业被依法移送司法机关。可见,深圳市税务局处罚力度较为严格。

通过对厦门市、深圳市、广东省重大税收违法失信案件数据的观察可以得出,骗取出口退税的风险极高,企业将被追缴税款、行政处罚,严重者,依法移送司法机关,或将面临严厉的刑事制裁。

故而,外贸企业应当提高自身税务合规意识,尽快针对自身涉税问题进行自我检查、自我纠正。接下来,笔者将对外贸企业涉嫌骗取出口退税的风险因素展开详细分析,为企业自查自纠提供思路。

今年6月中旬,福建税务局以公告送达的方式送达了一份《税务处理决定书》。该文书载明,因上游税务机关认定供应商“票货分离”,福建税局认定涉案外贸企业虚构出口业务骗取出口退税,追缴退税款150万。

由此可见,一旦上游企业涉嫌“票货分离”,外贸企业易被认定存在骗税行为。实务中,因上游企业被认定虚开,牵连下游企业的案件不在少数。通常而言,上游供应商的被认定虚开后,外贸企业主管税务机关会收到《已证实虚开通知单》、《税收违法案件协查函》,导致其因受票面临被追缴退税款、行政处罚、甚至承担刑事责任的法律风险。

“假自营、真代理”肇始于“四自、三不见”,其目的在于防范不法分子利用出口退税制度实施投机行为。实践中,外贸企业被利用成为不法分子的违法犯罪工具,即外商与供应商串通,利用外贸企业的出口退税资质,实施买单配票等行为,以此骗取国家退税款。然而,在这个过程中,部分外贸企业因对出口业务缺少经验等原因,尽管对骗税行为并不知情,但亦存在骗取出口退税罪的刑事风险。

运输单据是买卖双方货物交接、货款结算的基本单据之一,包括海运提单、航空运单、铁路运单等。据笔者了解,部分外商为规避海运风险,要求指定报关行、货代公司及船运公司,外贸企业在提货前无权取得提单,交易完成后外商将提单等单证通过邮件方式传输外贸公司。因此,外贸企业核实运输单据的真伪性较为困难。

在税务稽查中,往往因外贸企业备案的运输单据与船运公司底单的发货人、货物数量等要素不一致,被认定提供虚假备案单证,面临暂缓办理出口退税、追缴退税款、视同内销,行政罚款等风险,被查实系偷骗税的,或将受到刑事制裁。

根据《国家税务总局关于外贸企业使用增值税专用办理出口退税有关问题的公告》(国家税务总局公告2012年第22号)规定,外贸企业办理出口退税提供经税务机关审核允许纳税人抵扣其进项税额的增值税专用,分别按以下对应要求申报并提供相应资料:......外贸企业可凭增值税专用向主管出口退税的税务机关申报出口退税。据此可知,外贸企业作为一般纳税人,办理出口退税需提供增值税专用,如未取得增值税专用,尽管不适同内销征税,享受出口免税政策,但亦无法申报退税。于外贸企业而言,属于严重损失。

故而,外贸企业在无法取得采购商品进项之时,为满足退税政策要求,让他人为自己虚开增值税专用,以此申请退税。尽管货物出口具有真实性,但亦涉嫌骗税。

在“假自营、真代理”业务中,由供应商自带外商,外贸企业不掌握外商信息、货物信息、生产商的信息、外汇来源及结汇信息等信息。因此,外贸企业在出口业务中缺乏商业合理性。一旦外贸企业与供应商约定分享退税款,极大可能被认为具有骗取出口退税的主观故意,构成骗取出口退税罪。

根据《关于进一步便利出口退税办理 促进外贸平稳发展有关事项的公告》(国家税务总局公告2022年第9号)第二条规定,纳税人在申报出口退(免)税后15日内,将所申报退(免)税货物购销合同、运输单据等,制作目录,注明单证存放地点,以备主管税务机关核查。

企业未按规定进行单证备案的出口货物,不得申报退税,适用免税政策。已申报的,需要应用负数申报冲减原申报。此外,企业或将面临1万元以下的行政罚款及出口企业管理类别等级降低的不利影响。若企业提供虚假备案单证的,容易被认定存在骗税行为。因此,企业应当重视备案单证的管理,谨防因备案单证管理不当,引发骗税风险。

根据《税收征收管理法》及实施细则的规定,若外贸企业存在偷税、抗税、骗税行为的,税务机关可无限期追征其未缴或少缴税款、滞纳金或所骗取的税款。

若企业因计算错误等失误,未缴或者少缴税款的,税务机关在三年内可以追征税款、滞纳金;未缴或者少缴累计数额在10万元以上的,追征期可以延长到五年。

故而,税务机关有权无限期追查企业骗税行为,外贸企业应当高度重视,按照如下业务流程关键节点自我检查、自我纠错,在出口退税业务过程中形成一套规范退税合规机制。

在一般货物贸易出口中,外贸企业自营出口申报退税较生产企业自营出口、委托代理出口及外综服退税占比高,其业务模式是向具有生产能力企业或贸易企业采购。因此,供应商的选择极为重要。

首先,利用企业信息公示平台、中国信用等核查手段收集供应商的基本信息,包括不限于成立时间、出资情况、企业法人与实际控制人是否一致及其他有关企业实力等情况,其次,通过实地走访核查供应商生产能力的情况,关注供应商销售自产货物的设备、工具,确保其有能力生产出口货物并与实际产能消耗相匹配等。再次,关注供应商关键财税指标亦为重要,从上述外部风险可知,一旦上游供应商出现税务问题会将风险传导至外贸企业。因此,需着重关注供应商是否存在涉嫌偷逃税款、虚开等行为,是否被列入重大税收违法失信名单中。最后杏彩体育注册,根据合作情况建立客户档案,持续跟踪并长期进行风险评估,以此形成供应商白名单,长期合作。

“四流一致”是指货物流、资金流、流、合同流一致。若不能保证四流统一,则可能被税务机关认定不存在真实业务交易,涉嫌虚开与骗税。故而,在确定供应商后,对采购环节的合同、资金付款、货流、的开具亦提高重视。

首先,签订合同时,明确双方权利义务,货物价格、交货周期、物流运输、开具及争议解决方式等,隔离骗税风险。其次,可选择专人管控物流,记录供应商出货、装柜、封条等情况并进行实时跟踪报告,必要时,建立标准化装箱装车验货制度。再次,避免付款出现资金回流的表征,依约公对公支付账款,杜绝向私户付款行为。最后,关注供应商开具的货物数量、金额、税率等要素,是否打印清晰,盖章是否规范,是否存在情况。

出口货物退税的必要条件之一是报关出口离境及收汇。因此,提高对出口环节风险管控是防范被不法分子利用,实施“假自营、真代理”的重要举措。

首先,核查外商真实性,防止供应商与外商串通勾结。其次,关注报关出口货物的收汇情况,禁止出现少收汇、不收汇情况,警惕外汇支付方不一致。最后,在整个报关出口货物过程中,全面审查货物编码是否进行准确分类等情况,防范骗税风险。

从上述重大税收违法失信数据观察,备案单证虚假系重点列明的违法行为之一,备案单证管理情况亦是税务检查的重要方面。因此,外贸企业除了按照规定时间制作单证目录,注明存放方式外,还应派专人定期检查各备案单证出口货物品名、数量、规格、单价等要素是否一致,重点关注备案单证如海运提单是否系出口货物真实单据,有无被伪造、变造、篡改等情况。

值得一提是,若企业未能取得相应的备案单证的,可以采用相似内容或作用资料进行备案,切勿以虚假单证进行备案,防止被定性为骗税。

出口退税政策数量多、更新快,外贸企业内部一系列不规范的出口退税行为及外部风险传导等因素导致部分企业不仅无法准确适用出口退税政策,甚至面临行政处罚,产生经济损失,声誉受影响,乃至涉嫌刑事犯罪,相关责任人员身陷囹圄。因此,外贸企业亟需开展自查自检系列举措,构建退税合规制度,以此防范骗税行政、刑事风险。